Der unerwartete Bericht von JP Morgan stellt die Tragfähigkeit der griechischen Verschuldung in Frage, trotz offizieller Informationen, denen zufolge es zu einem Rückgang des Schuldenstands im Verhältnis zum BIP sowie zu einem Anstieg der Staatsanleiherenditen kommt.

JP Morgan stellt fest, dass ein stärkeres nominales Wachstum als der Zinssatz die Tür zu einer Dynamik vom Typ „Ponzi-Schema“ öffnet, in der Regierungen immer Defizite machen, ihre Verbindlichkeiten immer ändern und aus jeder Schuldenposition herauswachsen müssen. Insbesondere ist nach Angaben der US-Bank die Verschuldung in Prozent des BIP in den entwickelten Märkten erheblich gestiegen.

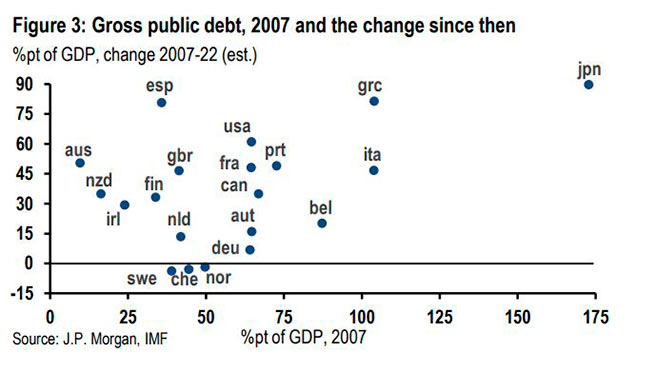

Noch vor der großen Finanzkrise von 2007 stieg sie in 13 der 21 großen fortgeschrittenen Volkswirtschaften, die in der von JP Morgan untersuchten Länderstichprobe enthalten waren, um mehr als 30 %.

Es wird darauf hingewiesen, dass es für 9 große entwickelte Volkswirtschaften um mehr als 45 % gestiegen ist.

Nach dem Schuldenabbau von der Zeit nach dem Zweiten Weltkrieg bis in die 1960er Jahre begann die Staatsverschuldung in allen Industrieländern ab den 1970er Jahren zu steigen. Bis 2007 war die Schuldenquote um 40 % auf 74 % gestiegen, was einem Anstieg von etwa 1 % pro Jahr entspricht.

In den letzten 15 Jahren hat sich diese Zahl jedoch deutlich verändert. Tatsächlich hat die Verschuldung im Zusammenhang mit der fiskalischen Unterstützung der Regierungen nach der großen Finanzkrise und der Pandemiekrise im Jahr 2022 durchschnittlich 122 % des BIP betragen. Während fast alle Länder einen Schuldenanstieg verzeichneten, waren die Ergebnisse unterschiedlich.

Seit 2007 ist die Bruttoverschuldung des öffentlichen Sektors in Japan um 90 % und in Griechenland und Spanien um 81 % gestiegen. An vierter Stelle liegen die USA, deren Bruttoverschuldung seit 2007 um 61 % gestiegen ist. Nordische Länder wie Deutschland, die Niederlande, Österreich und Belgien haben in den letzten 15 Jahren ein viel geringeres Wachstum erlebt.

Andererseits ging die Schuldenquote in Norwegen, Schweden und der Schweiz in diesem Zeitraum zurück. Es überrascht nicht, dass die Länder mit dem größten Schuldenanstieg auch die Länder mit der höchsten Gesamtverschuldung sind. Für Japan, Griechenland und Italien stieg die Bruttoverschuldung 2007 an. Sie haben das größte Wachstum seit der großen Finanzkrise und der Pandemie gezeigt. Abgesehen von diesen oben genannten Extremen war das Schuldenwachstum seit 2007 breit abgestützt.

Während die überschuldeten USA seit 2007 einen deutlichen Schuldenanstieg verzeichneten, verzeichneten Australien und Neuseeland, die im Allgemeinen nicht hoch verschuldet sind, ebenfalls einen starken Anstieg der Verschuldung des öffentlichen Sektors.

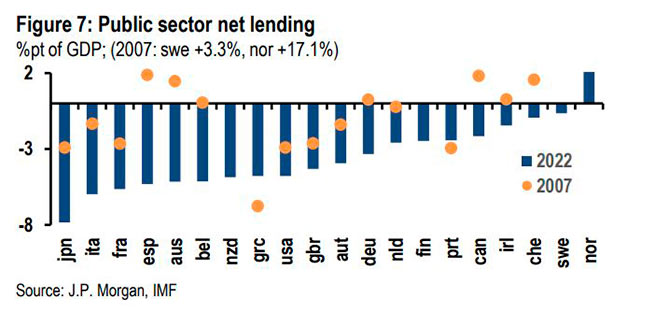

Laut JP Morgan hat sich die Kreditaufnahme zwar verlangsamt, aber die Nettokreditaufnahme ist gegenüber dem Niveau vor der Großen Finanzkrise immer noch stark reduziert (und das Defizit ausgeweitet).

Für die fortgeschrittenen Volkswirtschaften wurde sie 2022 auf -4,6 % festgesetzt, was einem Rückgang von 3,2 % gegenüber 2007 entspricht. Ihr Rückgang in den letzten 15 Jahren spiegelte sich in den Haushalten der meisten Länder wider, mit Ausnahme Griechenlands und Portugals, in denen nach dem große Schuldenkrise von 2012, … wurde die Haushaltskonsolidierung eingeleitet.

Und während die globale Expansion anhält, wird sich die Nettoverschuldung verbessern, da die Steuereinnahmen steigen und die Ausgaben gekürzt werden. Allerdings gibt es gewisse Gründe, warum der aktuelle Zyklus früher enden wird, denn JP Morgan „sieht“ sogar, dass die USA bis zum Jahresende in eine leichte Rezession abgleiten. Darüber hinaus „verbleiben die Nettokreditpositionen wahrscheinlich auf einem strukturell angespannten Niveau.

„Die alternde Bevölkerung in den westlichen Gesellschaften wird mehr öffentliche Mittel benötigen, um nicht kapitalgedeckte Gesundheitsversorgungs- und Rentenprogramme zu unterstützen. Allein diese Tatsache wirft Bedenken hinsichtlich der Schuldentragfähigkeit auf. Gleichzeitig wird ihre Aufrechterhaltung einen großen Teil der Kosten absorbieren, wenn Zinserhöhungen in den kommenden Jahren zu einer strukturellen Entwicklung werden.“

In dem 1998 erschienenen Artikel „Playing with Deficits“ (JMCB Vol. 30(4)) argumentieren Ball, Elmendorf und Mankiw, dass „jede erfolgreiche Umschuldung durch die Politik das Wohlergehen jeder Generation verbessern kann. Diese Schlussfolgerung bedeutet nicht, dass Defizite eine gute Politik sind, da der Versuch, Schulden ständig zu recyceln, scheitern kann. Aber [история предполагает]dass die Folgen eines Mangels nur eine geringe Wahrscheinlichkeit darstellen.“ Die Wertentwicklung der Vergangenheit ist jedoch keine Garantie für zukünftigen Erfolg (siehe Griechenland).

Der historische Rekord kann einfach eine „glückliche“ Periode hohen Wachstums und niedriger Zinssätze sein, die das Ergebnis der Demografie, einer globalen Ersparnisschwemme und nachlassender Kapitalanforderungen sind. Im vergangenen Jahr stiegen die Zinsen stark an. Und obwohl es sich größtenteils um eine zyklische Geschichte handelt, „gibt es Gründe für einen strukturelleren Anstieg der Zinssätze im nächsten Jahrzehnt“, sagt JP Morgan.

Angesichts steigender Zinssätze und einer alternden Bevölkerung, die zu erheblichen Rentenausgaben führen, nehmen die Bedenken zu. Ungeachtet dessen, was bereits geschehen ist, könnten die Zinssätze anfangen, sich über das Wachstum hinauszubewegen. Im Laufe der Zeit wird der Schuldendienst, der über die Neuverschuldung hinausgeht, in zukünftigen Haushalten wahrscheinlich zu einer größeren Ausgabe.

Leider wird das zunehmende Schuldenwachstum Investitionen verdrängen, was wiederum den technologischen Fortschritt und das potenzielle Wachstum verringern und Nachhaltigkeitsprobleme verschärfen wird. In dieser Hinsicht sind die Bedingungen heute relativ besser als im Jahr 2010, als die Renditen in fast allen Ländern das nominale Wachstum überstiegen. Seither spiegelt dies jedoch vor allem sinkende Renditen wider.

In einer Welt mit höheren Renditen werden die Fundamentaldaten angesichts der Verlangsamung des prognostizierten Wachstums fast immer schlechter sein, selbst ohne einen signifikanten Anstieg der Verschuldung in den dazwischen liegenden Jahren.

More Stories

Eurostat: Welche Waren und Dienstleistungen kaufen Griechen online?

Optimistische Prognosen für die griechische Wirtschaft

Die griechische Steuerverwaltung verschickte "Briefe" 20.000 Steuerzahler, die "vergessen" Einkommen angeben